-

熱錢出走、股匯雙殺!新台幣貶回32.46元

〔自由時報 / 記者 陳梅英〕

日圓兌美元今日貶勢再起,午後最低來到155.87,為一週來低點,受到日圓走低影響,加上外資熱錢撤出,新台幣兌美元匯率午後貶勢擴大,最後收在32.46元,貶5.2分,匯價連3黑,成交量略降至12.445億美元。

台股上午由紅翻黑後,尾盤壓低,最後收在20560.77點,下跌139.74點,三大法人合計賣超207.49億元。其中,外資賣超207.82億元。

外資熱錢撤出,也使台幣午後貶勢加劇,原本上午盤還撐在32.44元附近盤整,午後最低下探至32.465元,恐再度回測32.5元關卡。

根據央行公布4點匯價,美元指數今日續揚0.04%,日圓貶值0.32%、韓元重挫0.63%、台幣貶0.16%、新幣貶0.01%,人民幣逆勢上揚0.01%。

匯銀主管表示,由於美國通膨停滯,市場預期美國利率將會維持在高檔更長時間,在美、日利差仍大下,日方干預只是幫日圓爭取一些喘息空間。

雖然日本央行總裁植田和男昨日態度突然轉趨強硬,表示日圓快速、單邊下跌對日本經濟不利,重新燃起外界對於日央6月升息預期,但是市場顯然不買帳,日圓持續走貶也影響亞幣紛紛轉弱,其中又以韓元貶幅最重。

基於4月29日日圓貶破160後,日本官方出手干預,一般認為160應該是日方劃下的防線。後續可以觀察160是否再度失守。

*資料來源:https://reurl.cc/yL7qpl

熱錢出走、股匯雙殺!新台幣貶回32.46元

-

住宅租金年增率 十年單月次高

〔工商時報 / 郭及天〕

電費調整拉升通膨壓力,房價、物價齊漲,房租上漲壓力更形沉重。據主計總處最新統計顯示,4月住宅租金指數105.88,續創歷史新高,且租金漲幅有擴大的趨勢,年增率達2.37%,為近十年來單月第二高。

根據主計總處統計顯示,租金有感漲勢約已持續二年多,且有擴大的趨勢,過去租金年增率長年在1%以下,即使房價漲幅高,租金水準波動並不大,不過疫情爆發後租金水準有明顯的跳躍式成長,2021年底起年增率即超越了1%,2022年中起年增率更站上2%。

自2022年7月起已連續22個月年增率逾2%,今年4月年增率2.37%,為僅次於2023年1月的2.42%,為近十年單月次高,也是近15個月來的單月新高,租金緩漲的趨勢並未改變。

房地產業者指出,通膨帶動物價上揚,中央銀行連續升息造成房東的利息增加,房價上揚後會反映到租金上,進而對周邊中古屋也有比價帶動效果。

加上近年房價高漲、購屋門檻提高,購屋族紛紛延長購屋籌備期、或短期放棄購屋計劃,使得市場上租屋需求大幅增加,加上租屋市場長年供需失衡,政府推動租金補貼政策,也擴大租屋族的租屋負擔能力,使近年租金漲幅持續擴大。

信義房屋不企研室專案經理曾敬德表示,二、三年前租屋的租屋族陸續到了續約或者合約期滿搬屋的階段,對於租金上漲的感受最為強烈,二、三年間漲幅明顯,不過現在房價水準也高,要買房相對負擔重,也只能繼續找合適的房子承租,但發現市場上都是租金大幅上漲後的房子,所幸政府的租金補貼與社宅出租政策,可以幫忙房客吸收一些租金上漲的壓力。

*資料來源:https://reurl.cc/RqzV5n

住宅租金年增率 十年單月次高

-

財經青紅燈》「史上新高」成銀行業標配

〔自由時報〕

近年來因金融市場穩定發展,多項金融有關數據屢創「史上同期新高」紀錄,例如「本國銀行去年及今年首季獲利」、「國人首季刷卡金額」及「海外分行去年獲利」等;以銀行為主體的金控公司也紛紛交出史上最佳成績,有如「標準配備」。

銀行業獲利創高除了因美國聯準會降息的腳步比預期還要慢,拉長了銀行業獲利榮景期,包括手續費收入、利息收入或投資收益等都有不錯表現;另整體經濟表現穩健,使得企業資金需求大增,國銀今年首季總放款餘額來到39.6兆元,助攻獲利表現;還有市場規模達到一定成熟度,例如國銀信用卡簽帳金額,幾乎一年比一年還高,若今年再續創新高,也不用太意外。

而保險業方面,產險業去年擺脫防疫雙險的理賠陰霾,今年表現更上一層樓,首季稅前淨利達93億元;壽險業則受惠台美股市反彈創新高,讓投資收益大增,加上新台幣兌美元走貶,淨匯損壓力相對減輕,今年首季稅前淨利達960億元,逼近千億元大關。

有實際經營面成績當「後盾」,金融股股價應更有表現空間嗎?金融保險類股指數5月9日為1869.8點,今年以來漲幅只有4.11%,同期間台股漲幅為14.67%,金融股族群表現仍明顯落後大盤;當其他類股都已經狂漲一輪,若以類股輪動的角度來看,早晚也該換金融股「接棒演出」。

*資料來源:https://reurl.cc/VzLx75

財經青紅燈》「史上新高」成銀行業標配

-

台灣Q1 GDP表現亮眼 謝金河:資金回流台灣

〔NOWnews今日新聞 / 記者 陳郁柔〕

企業季報和首季出口外銷接單數字陸續出爐!昨(2)日中華經濟研究院發布4月台灣製造業採購經理人指數PMI回升至49.4,雖然還是連續14個月低於50榮枯線,不過卻創下13個月以來的高點,顯示出景氣開始出現曙光。對此,財信傳媒董事長謝金河今(3)日發文表示,2024年第一季經濟成長率是6.51%,是從2021年第二季以來的10季最高,主要釋因為AI帶動以及基期低,讓數字很漂亮。

謝金河表示,資金回流,改變台灣的力量逐漸加大,過去台股上萬點,很容易崩盤大跌,現在站在兩萬點,表現平穩,躺在地上30幾年的陳年老股也出現井噴般的行情,這是大家都沒有想到的事!

謝金河指出,去年第一季台灣經濟成長率是-3.49%,是連續兩季負增長,於是在選舉期間,很多在野政黨對執政黨一輪猛攻,最具代表性的是郭董的「經濟衰退,出口下滑,民生凋敝,民不聊生」,國民黨團更是炮火猛烈,很多產官學者批評更是毫不客氣。

謝金河說,對比2022年第四季,2023年第一季的負成長,在低基期下,接下來的數字一定會比預期好,於是去年第四季是4.93%,到今年首季6.51%,連續5季出現一季比一季高的景象。

謝金河分析,這個改變台灣的最大力量是台商回台投資!過去30年,台灣的人,台灣的錢像單行道般流到中國,台灣的企業只投資中國,不投資台灣,台灣的民眾有錢就把資金

*資料來源:https://reurl.cc/qVNlZp

台灣Q1 GDP表現亮眼 謝金河:資金回流台灣

-

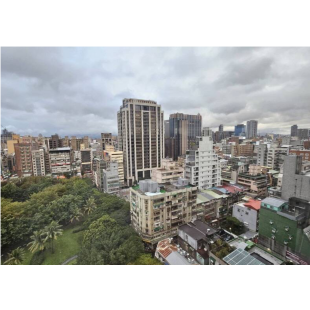

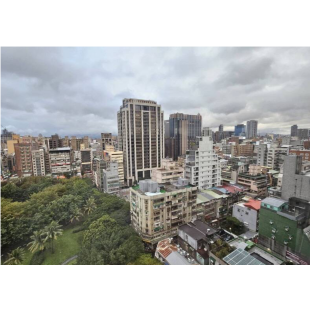

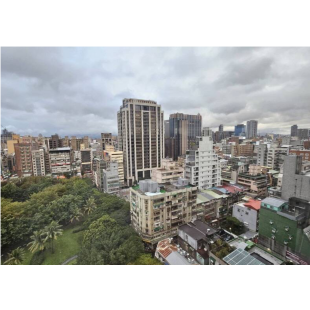

房市熱…通膨預期、新青安貸款效應 六都4月移轉棟數年增43%

〔天天要聞〕

六都4月買賣移轉棟數昨(1)日出爐,單月六都建物買賣移轉棟數約2.29萬棟,月減僅0.7%,而年增幅高達43%;累計前四月移轉量達8.57萬棟、年增31.4%,創2012年以來、近13年同期第三高紀錄,顯示房市買氣熱絡。

信義房屋不動產企研室專案經理曾敬德表示,4月雖有清明連假影響,惟受到通膨預期與股市2萬點信心鼓舞,加上「青年安心成家購屋優惠貸款精進方案(新青安貸款)」優惠購屋政策助攻,讓今年以來房市買氣持續。

六都4月建物買賣移轉棟數概況

不過,由於去年上半年房市受《平均地權條例》新修法衝擊大,在比較基期較低,年成長幅度易大幅拉高,預估今年下半年移轉棟數年增率大增情況就會開始收斂。

永慶房屋研展中心副理陳金萍分析,自住、置產當道,加上部分縣市新屋交屋潮拉擡交易量能,讓六都4月交易量較3月僅微幅量縮0.7%,基本上跟3月相比是持平。

據六都地政局昨日公佈的最新資料顯示,4月六都買賣移轉棟數約達2.29萬棟,呈現月減0.7%、年增率43%;累計今年前四月六都移轉量達8.57萬棟、年增31.4%,創2012年以來、近13年的同期第三高紀錄。

以各都會區來看,與3月相比,4月六都移轉量以高雄市、新北市、臺中市表現突出,又以高雄市、新北市月成長率各達9.5%、5.7%最亮眼。臺中市月增2.1%,桃園市、臺北市、臺南市則較上月各衰退6.6%、7.8%、16.1%。若與去年同期相較,六都均有逾25%成長力道,又以高雄市、新北市年成長率各達59.7%、55.1%最耀眼。

陳金萍指出,高雄市4月移轉量較3月逆勢成長,主因左營、楠梓區有新屋交屋挹注,讓單月交易量達4,202棟寫下2021年12月以來的28個月新高紀錄。

陳金萍指出,國內景氣燈號連亮三顆持穩的綠燈,在景氣回溫且與轉趨熱絡的黃紅燈僅2分之遙,內需動能穩健成長,各預測機構上調今年臺灣經濟成長率,而房市在買方受通膨影響,對未來房價預期心理,以及新青安優惠房貸支撐,自住、長期置產客戶成爲目前房市主力。

她強調,在不動產市場需求不墜,且短期政經局勢穩定、無房市政策干擾,第2季買氣可望延續,今年上半年交易量仍有年增二成的機會。

*資料來源:https://reurl.cc/OM4KA3

房市熱…通膨預期、新青安貸款效應 六都4月移轉棟數年增43%

-

看經濟內外皆溫 台經院上修今年經濟成長率至3.29%

〔MoneyDJ 新聞 / 記者 新聞中心〕

台灣經濟研究院今(25)日公布今年最新經濟成長率預測為3.29%,較1月預測上修0.14個百分點,消費者物價指數(CPI)年增率為2.13%,較前次預測也上修0.18個百分點。台經院預期,今年台灣經濟成長模式呈現內外皆溫,隨著國內景氣復甦,民間消費成長動能仍穩健,不過受到不確定因素影響,民間投資成長表現不如預期強勁。

根據台經院最新預測結果,台灣2024年經濟成長模式呈現內外皆溫,全年GDP走勢因基期因素呈現逐季下滑態勢,2024年國內經濟成長率為3.29%,較上次預測上修0.14個百分點。

台經院表示,隨著國內景氣復甦,民間消費成長動能仍穩健,民間投資雖重拾成長動能,然受到地緣政治風險和貿易摩擦等不確定因素持續升溫,企業資本支出態度仍顯審慎,故民間投資成長表現不如預期強勁;不過受惠於人工智慧等新興科技應用需求強勁,加以部分產業鏈庫存回補效益陸續浮現,加上全球商品需求復甦,第一季進出口、製造業生產與外銷訂單表現均明顯改善,故本次預測下修民間投資與上修國外淨需求表現。

另外,在物價方面,儘管國內CPI維持緩步回降趨勢,然鑒於服務類物價具僵固性,外食費與房租漲勢延續,加上國內景氣穩步回溫,第一季CPI年增率高達2.33%,CPI年增率高於原先預測,加上國內電價調漲正式上路,且近期國際機構預測國際油價略高於先前預測,都可能形成較高的通膨預期,台經院因此預測2024年CPI成長率為2.13%,較前次預測上修0.18個百分點。

在未來不確定因素方面,台經院認為,全球經濟仍將面臨諸多挑戰,例如4月以來中東地緣政治風險升溫,儘管伊朗及以色列的軍事行動都相對克制,加上美國積極斡旋,預期雙方短時間內進一步擴大衝突的可能性不高,不過隨著地緣政治風險持續升溫,恐推升全球航運成本,及影響原油等大宗商品價格,增添全球通膨發展的不確定性。

此外,還有主要央行貨幣政策轉向時點將影響全球經濟成長及金融穩定,其中美國經濟表現依舊穩健,金融市場對於美國聯準會降息時點已較先前預期往後,降息幅度亦較先前預期縮小,歐洲央行4月會議如預期維持利率不動;美、歐央行貨幣政策或將於下半年調整,然過早放鬆可能導致經濟過熱和資產價格泡沫,過遲放鬆則可能引發經濟衰退。一些經濟體的高成本債務融資可能影響債務的可持續性,進而加劇金融市場動盪,對全球經濟和金融穩定不利。

另外,中國需求不振造成部分產業產能過剩,因而向全球輸出低價商品,加劇貿易緊張局勢,若中國需求沒有明顯改善,隨著保護主義浪潮高漲,各國與中國的貿易緊張可能演變成全面的貿易戰。台經院表示,以上因素都將影響台灣貿易與投資表現,值得預先研判並加以關注。

*資料來源:https://reurl.cc/ezmqKb

看經濟內外皆溫 台經院上修今年經濟成長率至3.29%

-

房貸熱、土建融冷!房貸餘額增速創20個月新高

〔自由時報 / 記者 陳梅英〕

中央銀行今日公布國銀3月房貸餘額來到10兆2202.52億元、建築貸款餘額(土建融)3兆2611.61億元,雙雙創下史上新高,不過房貸餘額年增率8.55%,增速為20個月來最大;土建融卻依然冷颼颼,年增率3.52%,為2017年9月以來新低。

央行官員表示,近期房市回溫主要三大原因,包括經濟穩定復甦、股市表現佳,以及新青安貸款上路後,帶動自住買房的剛性需求爆發。根據統計,3月青安貸款佔房市餘額比重8.37%,也創下新高。

官員指出,新青安貸款優惠利率雖然主要由公股銀行提供,不過民營銀行對於房貸業務的爭取也相當積極。

依據內政部民政局公布的六都買賣移轉棟數,第一季交易量年增近3成;信義房屋編制的大台北房價指數,則是從去年10月起年成長轉正,3月來到雙位數成長。反映在房貸餘額上則是屢創新高,去年12月突破10兆元大關後,今年3月來到10兆2202.52億元,年增率8.55%,增速有加快跡象。

不過,同期間,國銀土建融表現相對冷清。根據央行統計,3月土建融餘額3兆2611.61億元,雖然月增還有65億元,但是年增率3.52%,已經連續10個月下滑,並創下7年多以來新低。

官員表示,相較於房貸市場,土建融增速趨緩,主要是受到政府持續控管房市措施影響,包括央行先前祭出的信用管制措施,限制建商貸款成數等都會影響土建融放款,另外,新青安帶動房市熱絡集中在總價2000萬元以下小宅,很難說房市全面回溫,因此,建商在開案、推案上目前仍謹慎前行。

*資料來源:https://reurl.cc/GjbWvv

房貸熱、土建融冷!房貸餘額增速創20個月新高

-

中小企放款 前二月激增422億

〔工商時報〕

中小企業看好景氣復甦,資金需求升溫。據金管會18日公布統計,國銀中小企業放款今年前二月增加422.8億元,去年同期僅增加147.97億元,今年暴增1.9倍,其中以永豐銀、兆豐銀、台新銀增加最多,皆增加超過百億元。

截至2月底止,國銀對中小企業放款餘額達9兆8,087億元,月增392億元,相較去年底,今年前二月累積已增加422.8億元,相較去年前二月僅增加148億元,年增275億元。銀行局表示,過往中小企業因為還款,淡季都在年初,之後才慢慢增加,但今年1月不減反增,2月增加金額進一步上升,應是與景氣有關。

銀行業者也觀察,中小企業放款年初增加,主要放款目的多是週轉金,下游廠商看好景氣復甦開始備料,中小企業開始有周轉的融資需求,因此反映到中小企業放款上。

中小企業放款規模較大的,通常是八大公股行庫,2月有六家公股行庫的中小企業放款呈成長,僅台銀、一銀減少,減少原因除與客戶屬性有關外,銀行業者歸納三因素,一是年初通常有資本性支出還款、週轉金還款等;二是建築業的土建融建案完工;三是中小企業放款戶已被養成大企業,因此不再列為中小企業。

根據金管會統計,前二月中小企業放款增加最多的前五大銀行,第一名是永豐銀行127.4億元,亞軍是兆豐銀行124.4億元,第三名是台新銀行101.4億元,中信銀增加92.5億元及北富銀增加84.3億元分居第四、第五名。

*資料來源:https://reurl.cc/NQXrx6

中小企放款 前二月激增422億

-

股匯大逃殺!台幣重貶近2角 最低下探至32.574元寫8年新低

〔自由時報 / 記者 陳梅英〕

聯準會官員放鷹,表示不排除升息,提振美元表現,加上台積電下修全球半導體需求,台積電領跌下,台股大跳水,新台幣兌美元匯率早盤應聲貶破32.5元關卡,最低觸及32.574元,重貶近2角,匯價創8年新低,目前在32.538元附近。

儘管17日美國、日本和南韓財長會議針對日圓和韓元大幅貶值發出警告,一度使亞幣回穩,不過聯準會官員陸續的公開談話,均釋出不急著降息言論,激勵美債殖利率、美元指數回升走揚,亞幣貶值壓力再起。其中,又以台幣與韓元貶勢最重。

亞股一方面受到美債殖利率走揚、美股收黑連動,另外台積電下修全球半導體需求也引爆半導體類股殺機,台、日、韓股市皆「青筍筍」,日經指數暴跌1300點,台股不僅失守2萬點,一度下殺逾千點,股民哀嚎。

*資料來源:https://reurl.cc/aq59ql

股匯大逃殺!台幣重貶近2角 最低下探至32.574元寫8年新低

-

北台新案買氣旺 睽違16年再見熱絡黃紅燈

〔自由時報 / 記者 徐義平〕

股市獲利了結轉進房市,北台灣新建案3月買氣暢旺,指標新案每週平均可以成交5.4組,相較近1年最高、每週約3組,買氣大增8成,而且整體房市風向球則是睽違16年再度出現熱絡的黃紅燈。

根據住展雜誌調查,北台灣3月新案風向球觀測6大項目呈現「3升、1平、2降」,其中預售屋推案量、議價率、成交組數等3項走升,來客組數則持平,另待售建案個數、新成屋戶數反而下滑。

住展雜誌發言人陳炳辰指出,上次黃紅燈是出現在2008年4月,當時因總統大選出現政黨輪替,導致建商加足馬力推新案所導致。

而這次黃紅燈則是3月股市獲利帶動,尤其部分股市獲利了結資金轉進房市買盤,導致成交組數大增。

新北、桃竹均有房市熱區

3月北台灣指標建案每週成交組數約5.4組,其中新北市三重、淡水區,桃園市龜山區,以及新竹縣寶山鄉的買氣都相當不錯。

受到329檔期帶動,3月預售推案量直接突破1千億元,反觀新成屋戶數則僅推出百來戶,比前月300多戶腰斬,主因是先建後售案非市場主流,加上囤房稅2.0政策來勢洶洶,若非區域特性或個案規畫,難有表現。

最後,陳炳辰認為,4月進入329檔尾巴期,將持續看到新案進場,緊接著520檔期還有戲,像是台北市文山區,新北市三重、土城區,桃園市中壢、龜山、蘆竹,以及基隆市暖暖區、七堵區,還有新竹市區,各有知名建商進場推新案,像是寶佳、國建、潤隆等,新案供給市場目不暇給。

*資料來源:https://reurl.cc/YE62bL

北台新案買氣旺 睽違16年再見熱絡黃紅燈

-

通膨壓力大 房租指數年增率連八月逾2%

〔工商時報 / 郭及天〕

通膨壓力沉重,房租持續上漲,據主計處資料顯示,房租指數3月再度寫下歷史新高的105.57,較去年同期年增2.24%,3月房租指數的年增率是近12個月以來最高的一次,過去連續八個月的房租指數年增率都在2%以上。

主計處資料顯示,房租指數年增率長年都在1%以下,2021年11月開始年增率普遍逾1%,2022年7月則首度站上2%,雖然2023年6、7月間年增率短暫回到2%以下,不過近期已連續八個月在2%以上。

信義房屋企研室專案經理曾敬德表示,從官方統計數據來看,房租指數仍呈現緩步創高的趨勢不變,不過政府透過租金補貼,讓租屋族降低租金負擔,不過可能租金補貼的額度也被這幾年租金上漲金額給抵消掉,現在民眾的居住代價成本越來越高,包括房價持續創高,租金也在上揚,居住相關的維修費、管理費用都跟著上漲,電價調漲後未來水電燃氣統計項目也可能增加,加上通膨讓生活支出成本增加,民眾難免有荷包愈來越愈薄的感受。

曾敬德表示,雖然官方指數漲勢微幅上揚,但實際上民眾租屋時感受,會覺得比三、四年前上漲不少,後續需觀察房租上漲是否有加速的現象,尤其兩年前可能租金簽訂的水準較低,等到到期換約或者換新租屋時,房客的租金明顯上漲。

不僅是租金趨勢仍呈現緩步上揚,先前的原物料價格上漲與工資大漲影響,住宅維修費用指數也創下新高,3月的年增率仍達3.38%,曾敬德指出,維修費用等工資上揚,可能會帶動簡易DIY的需求增加,但專業的維修並無法自己動手取代,加上有些水電業工作辛苦,新進的從業人員較少,導致市場供需失衡。

*資料來源:https://reurl.cc/4r5Eqj

通膨壓力大 房租指數年增率連八月逾2%

-

主計總處定調「通膨趨緩」!3月CPI年增2.14%,醫療費用漲幅飆近18年新高

〔風傳媒 / 林彥呈〕

主計總處9日公布3月消費者物價指數(CPI)年增率為2.14%,比起今年1~2月平均2.42%的漲幅進一步放緩,如果排除春節因素,是近8個月最小漲幅。針對國內物價情勢,主計總處官員定調「通膨趨緩,但還是有些壓力,需要持續關注。」

根據統計,3月CPI上漲2.14%,主要因為休閒娛樂消費需求仍然火熱,推升娛樂服務費用價格,油料費隨著國際行情上漲,部分醫療院所調升掛號費,加上外食費、水果、肉類價格仍高,以及房租漲勢延續所致。

只不過,蛋類受到去年供給短缺的高基數影響而價格下跌,抵銷部分漲幅;如果扣除蔬菜、水果和能源,核心CPI上漲2.13%。

外食費CPI 1年來首度低於4%

進一步觀察各項CPI,包括雞蛋、豬肉、鮮奶、衛生紙等17項重要民生物資平均上漲1.17%,創下39個月以來最小漲幅;外食費上漲3.49%,創近27個月新低 ,也是1年來首度低於4%。

主計總處先前預估今年第一季CPI漲幅為2.58%,最新出爐的數據則為2.34%。

主計總處專門委員曹志弘說明,當初是根據模型預測,不同的時間點自然會有不同結果。以水果為例,今年1、2月價格漲幅都超過20%,但3月供給平穩,加上年節過後需求放緩,漲幅只剩2.46%,對於CPI總指數影響顯著,加上肉類漲幅收斂,以及去年3月缺蛋風暴導致蛋價大漲、基數較高,如今蛋價下跌14.9%,抵銷整體CPI漲勢。

曹志弘指出,觀察其他主要國家,近期CPI漲幅有所縮小,大約落在3%上下,我國的進口物價指數、內銷品物價指數已經連續13個月下跌,對於國內物價有穩定效果,減少輸入性通膨風險。

醫療費用上漲4.47% 飆近18年新高

若以購買頻度而言,「每月至少購買1次」CPI上漲2.88%,也比整體CPI來得高,所以民眾對於物價上漲的感受可能比較深刻,尤其服務類價格具有僵固性,因此仍需持續觀察通膨情勢。

曹志弘分析,雖然4月開始調漲電價,近期國際油價節節攀升,但與此同時,也有一些抵銷物價漲勢的因素,包括天氣平穩、肉類漲幅進一步縮小,外食費、雞蛋價格去年基數很高,「研判4月CPI大致會和3月差不多,由於上述漲價因素都屬於能源類,所以核心CPI可能會再收斂。」

*資料來源:https://reurl.cc/VzpK65

主計總處定調「通膨趨緩」!3月CPI年增2.14%,醫療費用漲幅飆近18年新高